前言

2024年降息循環會正式啟動,屆時那些因2023的升息受害的族群也許有所表現,我想租賃產業就是其中一個。租賃產業簡單來說就是合法的高利貸,放款或者出租設備。他們的資金成本來源就是銀行貸款的資金利息,因此低利率有助於毛利率提升,再者景氣復甦下又能帶動產業蓬勃發展,借款或租賃設備的公司增加。

公司簡介

中租控股發跡於1977 年在台灣所成立的中國租賃股份有限公司,提供以資產為基礎的融資服務。初期辦理生產設備及企業生財器具之租賃業務,如:機器設備、醫療設備、飛機船舶及辦公設備等。以協助企業迅速的增添或更新機器設備,後為協助企業取得生產所需之原物料及更新資本設備,在1980 年成立迪和股份有限公司,從事分期付款買賣業務。

產業關聯: from 年報

中租亦於2010年起積極投入「綠能業務」,並在2015年成立「中租能源開發(股)公司」,提供全方位「太陽能電廠」解決方案。之後經過幾年努,與台電簽署20年的太陽能售電合約,貢獻穩定的長期營收。

獲利面

中租主要獲利來源為台灣與中國放貸,而東協部份成長動能最強。

應收帳款餘額及獲利組成: from 法說會簡報

相較於先進國家而言,台灣與中國租賃滲透率低,有望持續成長,其中東協成長最快。

租賃交易量: from 2022年報

公司預期台灣市場成長10-15%,而東協成長率達15-20%,短期上可能有所調整,但隨景氣上行可望達成。

中租營收與每股盈餘逐年穩定增長。

每股月營收: from 財報狗

近四季EPS: from 財報狗

中租在同產業裡,有最高毛利率與稅後淨利率。

毛利率比較: from 財報狗

稅後淨利率比較: from 財報狗

評價面

以本益比河流圖來看,評價似乎有被低估,且2024年EPS也會持續成長。

本益比河流圖: from 財報狗

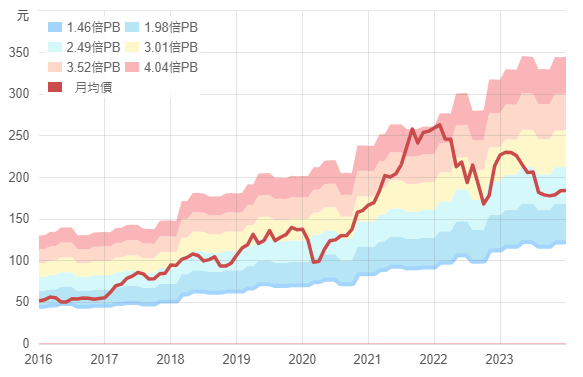

股淨比河流圖也是位於近幾年的相對低檔區

股淨比河流圖: from 財報狗

對照國內的租賃三雄來看,中租評價最低。

本益比比較: from 財報狗

相對的低評價總是有原因的,來自於中租在中國具有最大的曝險比例。修正多的股票一定都是遭遇逆風,但我認為這個問題是暫時性的。中租在2015也是因為中國景氣問題導致大修正,隨著大環境的改善獲利逐步上揚,股價也隨之突破前高。此外,中租在中國的客戶多數為實業家,而不是頻頻暴雷的建築業者。

中國大陸產業曝險: from 法說會

近期新聞提到中國在打擊遊戲產業、戳破房地產泡沫,聽起來很恐怖。但我的解讀是政府希望資金流出遊戲產業,挹注到製造業上。側面應證中國政府支持這些產業,而這些產業就是中租的主力客戶,因此這部分的風險應可控。另外上面提到東協業務高速成長,這部分也能多少彌補中國的成長下滑。

技術面

中租從高檔約250修正至近期低點約170,波段跌幅約30%。以周K格局來看,目前正在打底並且緩步走升。

周K線圖: from 玩股網

籌碼面

大戶持股比例近期維持80%左右,不再往下減碼。

大戶持股比例: from 籌碼K線