本月參加了由MacroMicro 財經M平方所舉辦的全球總經影響力線上論壇活動。

因論壇中的資訊量相當多,要吸收整理轉為自己的知識量,短時間還真不易,原想寫一篇作為筆記心得分享,但項目過多,想想還是逐一處理,邊輸入邊整理輸出,除給自己理出外,也分享有興趣的人。

📈通膨 X 升息

自本月10日美國公布5月份消費者物價指數(CPI)年增率飆升至8.6%,創近40年新高。美國聯準會(Fed)為抑制通膨,於本月15日會議中升息3碼(1碼為0.25%,3碼共0.75%),

並大幅上調今年升息次數,依滾動式調整預估年底至少13碼(3.25%),但以8.6%的CPI相比,即使利息升至3.25%,兩者相比仍有5.35%的差距,既每年存進銀行的錢,仍部分會收通膨影響而被侵蝕掉。

通膨年增率之所以會飆升那麼高,主要三個因素:

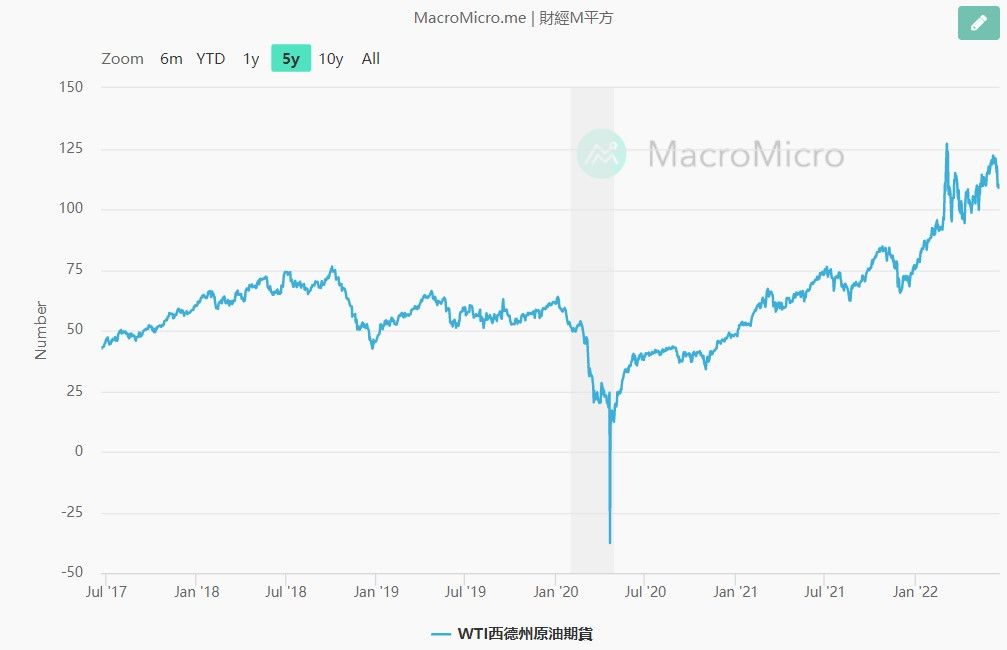

- 烏俄戰爭導致原油價格居高不下。(6/20當日,西德洲原油價格:109.51 美元/桶)。

- 供應鏈瓶頸不斷。(物流塞港、中國封城引發一些關鍵零組件的生產供應受阻)

- 國內內需急增。(供不應求下,反推升物價上漲)

而Fed的升息政策主針對項目3的內需做抑制,但供應鏈與原油價格問題,'聯準會無能為力、也無權限。

若要將通膨壓抑至健康的2%(適當的通膨有益經濟成長),還有近6%(8.6%-2.5%)的空間要努力,若平均分給通膨三個因素,每個因素就有2%的通膨要解決,所以數據上,Fed年底升息13碼,理論應已足夠,那剩下的兩項呢?

供應鏈瓶頸 ➡️ 有待中國疫情趨緩、封城解除,恢復正常仍須一些時間(Q3)。

居高的原油價格 ➡️ 烏克戰爭何時結束無法得知,只能另闢道路,

美國油商能否大幅增產來降低價格,就看美國總統拜登決定如何做。

💰存款準備金

6月15 Fed宣布升息3碼後,台灣央行也在隔日16後宣布升息半碼(0.125%),

低於市場預期,雖看似小幅動作,但真正的大動作是將存款準備率提升1碼(0.25%)這政策

現任央行首長-楊金龍說明「考量國內疫情紓困和政策性貸款利,因此升息幅度不宜過大,改以調整存款準備率,這種作法有助於緩和弱勢勞工和企業貸款利息的負擔。」

由於20203月份台灣疫情造成的經濟衝擊,當時僅降息1碼,非同美國當時緊急降息至趨近於零,且如今美國升息3碼後,實際對通膨產生的抑制效益如何仍待觀察,此次台灣升息半碼也是為後續通膨抑制若不如預期,還有緩步的空間進行調整,也可避免造成弱勢勞工和民間企業貸款的負擔。

🤔那存款準備率是什麼?調升1碼有什麼影響呢?

存款準備金是指金融機構為保證客戶/存戶提取存款和銀行之間的資金清算需要時,而須準備儲放在中央銀行的存款金額。

而央行要求的存款準備金佔其存款總額的比例就是存款準備率。

舉例:假設存款準備率為5%,今天小明存10萬元至A銀行,銀行就須將10萬 * 5%= 5仟元,交付給中央銀行(央行仍會支付利息給A銀行),那剩餘的9萬5仟元才是A銀行能那去運用放貸之使用。存款準備金的用意:

抑制銀行盲目的放貸,導致銀行沒有充足資金供用戶領取所屬的存款,可避免銀行信用危機發生,產生金融問題風險。

存款準備率提升的影響:

存款准備率的提高,表示銀行能從存款中放出去的金額量減少,直接性的影響市場的貨幣供應量減少,同時可提升貨幣的購買力,來達到抑制通膨的效果。

對於銀行:能放貸的資金減少,影響利潤來源,為補強銀行的盈利性,一般會提高利息來吸引存款金額,同時銀行對於放貸對象會更加審慎,降低有呆帳、不良信貸的風險。

對於企業:因銀行審慎的選擇貸款對象,對於規模小、盈利能力不足須靠貸款、融資的企業將受相當大的經營挑戰(融資、調度所需支付利息成本增加)。

整體來看:

對於一般民眾,即使直接性的升息也不願提升增加存款額度(利息仍太低),

但會大大影響購買高金額的耐久財商品意願(汽車、房子等),算是立竿見影抑制通膨,升息半碼,對長期受疫情與現今高通膨影響的服務業,傷害度相對較小。

而提升存款準備率,直接影響的金融業,被收縮了可賺取利潤的資金,但為求營利穩定,必定會提升放款利率,至於提升多少就由各家銀行自行決定,抽掉了市場流通資金,也間接緩慢的抑制國內內需,達到降低通膨的方式。

台灣今年5月份CPI為3.39%,遠低於美國驚人8.6%,且台灣通膨攀升原因

主要是供給面(供應鏈問題)造成 ,非需求面去推升,短時間通膨壓力相對較小。

但全球通膨影響是全面性的(僅各國嚴重程度差別),經濟熊市短期是跑不掉,該如何資產配置也須好好研究,說不定又是一次難得的資產重新分配的機會。

我是Talf宅,將自身的生活體驗、學習、閱讀等心得,藉由文字分享出來。留給自己也給有興趣的人,謝謝您的閱讀。