我規劃的保單,有九成以上都是沒有附加豁免的

保險中的保險,是很多人會用來形容豁免附約這個商品的用詞,但我自己不是很喜歡這個說詞就是了

這險種的複雜度其實超出很多人心中所想,連許多從業人員都不一定可以把這個商品講得很清楚,因為連他們自己都不清楚了

以下故事大概為業務員招攬時常用的案例,如有雷同那就雷同

小明因為罹患癌症為了休養,所以要暫時辭去工作,在收入中斷的情況下,如果要繳保費、同時又有醫療開銷,真的會造成很大的負擔,所以我會建議客戶先生/小姐您可以在您的保單規劃豁免附約,這個保費沒有很貴,但出事的時候就可以不用繳保費了

上面的那串話對很多人來說應該不陌生吧?應該多數業務員都是用這樣的方式來闡述豁免商品的

但其實...這樣的問題可大了,因為這險種真的非常複雜難懂,以下就來一一拆解

讓你在之後能夠有獨立思考的能力,來判斷自己有沒有需要購買這個商品

通常會有的爭議點如下

- 豁免的條件

- 豁免的對象

- 豁免的範圍

- 豁免多久

最後再來總結規劃豁免附約的必要性

撰文日期111.08.18,文章中可能會有涉及費率的部分就僅供參考,因為時空背景不同,可能會有一些費率差異,但只要有觀念,費率怎麼改動是不會影響的

豁免的條件

各家保險公司的商品設計不同,範圍設定也會不同,可能會有以下條件

- 豁免1~6級失能,有看過1~11、1~9、1~8、2~11級失能,各種不同的設計

- 身故或是完全失能

- 重大燒燙傷

- 重大疾病或是特定傷病

現在的保戶通常不會只有購買一家保險公司的商品,當你遇到一些狀況的時候,可能就會產生A公司可以豁免保費,但是B公司就沒有符合條件的窘境

例如:小明因為尿毒症要開始洗腎,符合保單豁免條款重大疾病的定義,目前還可以從事輕便工作,經醫師診斷後目前失能等級7級

A公司的豁免附約設計為重大疾病或1~9級失能

B公司的豁免附約設計為1~6級失能

如果你是客戶的話,你一定會覺得很錯愕,B公司怎麼這麼爛

如果你是業務的話,你一定覺得很挫,因為不知道怎麼跟客戶交待

不管是業務在招攬保險或是保戶購買保險時,很多細節不一定會搞清楚

會有謹慎的業務講清楚差異,也會有實事求是的客戶

但這樣的比例是高還是低呢?

很多的保險理賠糾紛其實都是在購買保險的當下就注定未來一定會發生的

豁免的對象

在規劃保險時,有時候要保人跟被保險人不一定是同一人

豁免會有以要保人為標的或是以被保險人為標的的兩種不同狀況

以最常看到的狀況來說就是大人幫小孩投保時,通常要保人會是父母,被保險人為小孩

因為業務員會說

父母是家庭收入來源,如果家長出事了、沒辦法繳保費了,這樣小孩就沒保險了

上面那段話看起來沒什麼問題

但為人父母的你有想過,如果像上面一樣的重大疾病、失能的狀況發生了,自己有多少保障嗎?

大部分小孩的保費大約是2萬/年,如果可以少繳有沒有很好?當然是很好

但更應該思考的是,如果要繳這樣程度的保費就會讓家庭困頓、經濟產生負擔的話,真有能力可以負擔重大疾病或是失能的開銷嗎?

我常常跟保戶說:規劃豁免附約只有豁免業務員的責任,但是並沒有辦法真正能夠解決問題,你更應該要做的是加強要保人的個人保障

我不太確定有多少業務員在幫大人規劃豁免附約時到底有沒有協助保戶做健康告知,是真的都會落實?還是直接問都沒問勾個否就結束了?

大人幫小孩買保險,重點就應該是擺在小孩身上

但如果因為大人有體況,導致被保險公司照會,要求要保人去做體檢、調閱病歷,這會讓保險契約一直處於一個不確定的狀態

那如果中途被保險人真的遇到保險事故了怎麼辦?會理賠嗎?

豁免的範圍

豁免的範圍大概有以下三種狀況

- 豁免主約

- 豁免附約

- 豁免主約+附約

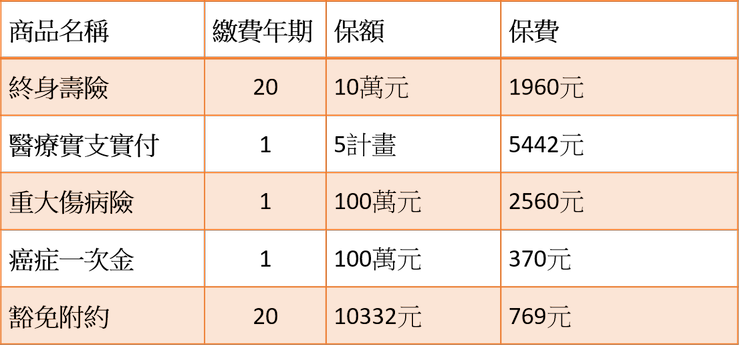

上面的範例可供參考,大概就是一般人常見的規劃內容

有些主約可能會內建豁免機制,這個就要看保單條款,各個商品會有差異

豁免附約的保額其實就是保費的概念,保額多少就是發生事情之後多少的保費不用繳

我們可以看到範例的保額是10332元,把主、附約的保費做個加總就是10,332,意思就是只要符合豁免定義條件,主、附約的保費就不用繳了

同理,假設豁免附約的保額是8,372,那就是只有豁免附約的保費而已,主約保費還得繼續繳

也有可能會產生附約豁免了主約卻沒豁免的窘境...

這是一個簡易的判斷模式,至少我目前沒有遇過例外的,如果會擔心的話,建議可以再搭配保單條款做檢視

豁免多久

一樣看上圖,繳費年期寫20年,那就是跟著主約跑,豁免主約剩餘年期

假設保單年度第14年遇到豁免事故,那就是第15年開始不用繳保費了

但有些條款是這樣寫的

是從最近一起的應繳費日開始豁免保費,而不是次一保單年度,假設是月繳、季繳、半年繳的保單就不用等到下一年,直接下一期開始就不用繳保費了(至保險期間屆滿)

上面這樣的設計就容易讓保戶有錯誤的認知,因為第21年開始還是得繼續繳附約的保費(主約已滿期)

保戶就會心中充滿疑問:業務員不是說都不用繳了嗎???? 理賠糾紛就來了

目前也有看過沒有寫年期的,這樣的設計通常就是續保到附約的最高續保年齡

這樣的設計是對保戶來說比較有利的,業務員銷售這樣的商品也是相對無爭議、較能保護自己

當然,這一樣也是簡易的判斷方法,安全起見也是要再去核對一下保單條款,避免有什麼例外情況發生

保單需要加上豁免嗎

綜合上述就會知道豁免附約這個商品真的不簡單,堪比眾多人身保險中最複雜的險種之一

這是30歲男性要保人幫0歲男性被保險人購買的範例

從保費面來看,豁免附約也是一點都不便宜

很多人會有疑問:769塊很貴嗎?還好吧

從保費對比保障槓桿比來看

豁免:769元換取10322元的保障

癌症險:370元換取100萬元的保障

有人會說:這樣比較不公平阿,應該要用30歲男性的費率

30歲男性100萬保額癌症險的保費是980元,這樣的槓桿比一樣是很大的

如果一樣是癌症的狀況,豁免主約剩餘年期的保費(頂多20萬),對比癌症險直接賠100萬,你選哪個呢?

當然毫不猶豫選100萬吧,就算後面還要繼續繳保費也沒差啊,我都還比規劃豁免的狀況多了80萬的理賠金

有人會說:這樣比還是不公平阿,因為豁免的條件不是只有癌症,可能也有失能或是重大燒燙傷之類的

確實,商品不一樣就很難做到100%公平的比較,但從上面保費對比保障槓桿的概念來說可以得到的結論就是豁免附約的保費真的不便宜

本部落格其實都一直強調保戶獨立思考的重要性

該不該買,應該是自己要有能力判斷、決定,而不是業務員推了你就買

自己要有能力決定該不該買的前提,取決於自己下過多少苦功了解其中差異

- 容易產生理賠爭議

- 豁免附約保費不便宜

- 規劃豁免附約後並不能真的解決遇到豁免事故之後的實際問題

所以我傾向讓客戶了解差異之後,直接規劃/調高對應險種的額度,這樣才能真正解決保戶所擔心的問題

有些條件不錯的豁免附約商品,我一樣也是會協助保戶規劃,例如:

- 1~11級失能豁免,且保費便宜

- 可以豁免至附約最高續保年齡

這樣的條件會比較符合客戶對保險的期待,從業人員銷售這樣的商品也比較不用擔心產生理賠糾紛

如果你覺得這篇文章對你有幫助的話,可以點個喜歡