喜歡我的文章的話,歡迎追蹤我喔

追蹤我的粉絲專頁

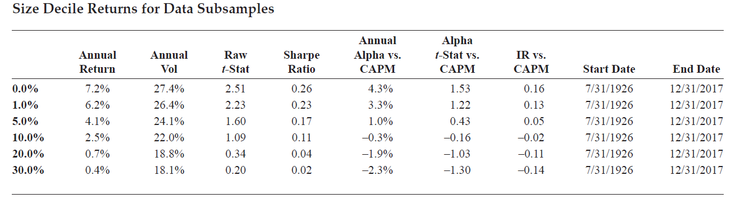

因子投資在台股規模因子自從於1980年代於學術文章發表後,其效果便備受質疑,並且相較於其他主流的因子(如價值、動能等),其顯著性及夏普值皆不明顯。如下圖所示:

另外在美股方面,規模因子所帶來的報酬很大一部分是來自於美股的元月效應,從下圖可以看見,紅線代表有加入一月報酬的規模因子報酬,藍線則為排除後的報酬,可以看出,在美股市場,排除掉元月效應後,規模因子的超額報酬幾乎就消失了。

另外,規模因子的報酬幾乎是來自微型股,也就是市值在後5%的公司才會有較明顯的超額報酬。

再者,在美股市場,規模因子的受關注程度遠高於其他因子,此大大降低其創造超額報酬的可能。下圖為各因子論文及其引用數。

可以說,在美股市場,要創造超額報酬,投資小型股並不是特別好的選擇。但是,也並非完全沒用,根據Asness, C., Frazzini, A., Israel, R., Moskowitz, T. J., & Pedersen, L. H. (2018)的研究指出,規模因子如果在高品質股票中,其效果依舊是十分顯著的。

高品質股票定義:

首先品質因子分為三部分:

- 獲利性(profitability):在Novy-Marx, R. (2013)已經證明高獲利的公司未來的報酬率會高於低獲利的公司。巴菲特十分看重的獲利指標ROE也是其中一種衡量獲利性的方式。

- 成長性(growth):Mohanram, P. S. (2005)的研究顯示,如果價值股中獲利能力具有高度成長力的公司挑選出來,他所獲得的報酬會高於價值股中低度成長性的公司。這與巴菲特所說的獲利率能夠持續提升的觀點十分相似。

- 安全性(safety):安全性代表了公司的償債能力、市場風險的承受度,以及槓桿程度。Frazzini, A., & Pedersen, L. H. (2014)的研究發現低beta值的股票反而比高beta值的股票未來報酬率較高。另外,倒閉風險較低的公司,未來的超額報酬反而比倒閉風險較高的公司高。

將上述三項做各自評分,並再將三者結合,便可得出品質分數。

詳細量化方式及程式碼請見:

巴菲特最常使用的因子--品質因子(quality factor)

台股市場

規模因子在台股依舊是有效的,並且仍能繳出優於大盤的報酬,下圖為每季買入市值後50%的股票,並每季再平衡所得之結果。

不過在台股市場,小公司所帶來的高額報酬也大部分來自於高品質的小公司,而多數小公司的品質分數都不佳,可以說是少部分的高品質小公司的報酬撐起了規模因子的超額報酬。事實上,就統計結果顯示,每三家小公司中,只有一家符合高品質股票的標準,對於主動投資人來說,投資小公司更加考驗其研究能力。

下圖為品質分數為前30%,且公司市值在後50%的小公司,每季買入,並每季做再平衡所得之結果。

作為對照,以下為品質分數為後30%,且公司市值在後50%的小公司,每季買入,並每季做再平衡所得之結果。

從上方的回測結果可以看出,要投資小型股,最重要的並非估值,而是其是否具高品質股票的特徵。

結論:

雖然規模因子在美股的效果並不顯著,但在加入品質因子調整後,規模因子的效果再次出現。而在台股市場方面,不同於美股市場的是,規模因子一直都十分顯著,甚至在加入品質因子後更能加大其帶來的報酬,對於量化投資人或是基本面投資人,規模因子依舊是可運用的因子。

資料來源:

Alquist, R., Israel, R., & Moskowitz, T. (2018). Fact, fiction, and the size effect. The Journal of Portfolio Management, 45(1), 34-61.

Asness, C., Frazzini, A., Israel, R., Moskowitz, T. J., & Pedersen, L. H. (2018). Size matters, if you control your junk. Journal of Financial Economics, 129(3), 479-509.

Frazzini, A., Kabiller, D., & Pedersen, L. H. (2013). Buffett's alpha (No. w19681). National Bureau of Economic Research.

Novy-Marx, R. (2013). The other side of value: The gross profitability premium. Journal of financial economics, 108(1), 1-28.

Frazzini, A., & Pedersen, L. H. (2014). Betting against beta. Journal of financial economics, 111(1), 1-25.

Mohanram, P. S. (2005). Separating winners from losers among lowbook-to-market stocks using financial statement analysis. Review of accounting studies, 10(2), 133-170.

Ng, C. C. A., & Shen, J. (2020). Quality investing in Asian stock markets. Accounting & Finance, 60(3), 3033-3064.

Asness, C. S., Frazzini, A., & Pedersen, L. H. (2019). Quality minus junk. Review of Accounting Studies, 24(1), 34-112.