「營建薯-薯叔價值投資」專題(詳細介紹)專門研究營建類股,「薯叔週報」每月2次追蹤個股動態,訂閱戶可瀏覽完整月營收、銷售情形及工程進度;「超潛部薯」不定期發布具潛力之營建類股,訂閱戶可瀏覽投資評價及薯叔觀點;「薯叔聊財報」每季發布追蹤個股財報分析;非訂閱戶可瀏覽「老薯看世界」不定期分享房市新聞。歡迎追蹤及加入Facebook粉專及Line社群,若覺得內容有幫助歡迎每月50元訂閱支持薯叔吃飯能加點湯。

公司介紹

華固建設自1989年創立,2002年股票上市(迄今21年),112Q1股本27.6億,淨值73.95元,主要營業項目:

- 委託營造廠商興建商業大樓、國民住宅及廠辦之出租及出售

- 室內裝潢業務及建材.機械買賣及進出口貿易業務

- 委託營造廠興建一般工業用地之廠房倉庫出租等業務

華固為營建F4股王,一向以高品質、高EPS及高殖利率著稱,蓋過的北市豪宅如華固天鑄、名鑄,最高單價都有破200萬的紀錄,在建築外觀上也獨樹一格,有注意房地產或營建股的人,絕對不會忽略它。

現任董事長為鍾榮昌先生,其曾在新聯陽旗下代銷及建設部門任職7年,也在中華建經公司擔任3年的建築融資的管理與評估職務,於民國七十八年創立華固,無論是建設公司、土地開發、到營建工程的管理、建案的評估與鑑價等都有涉獵、也奠定了華固建設創業的基礎(詳見專訪)。

公司架構

華固旗下有3家子公司及1家孫公司,品興營造為公司御用甲級營造廠;成都兩家子公司負責中國地區不動產開發;孫公司富鋼工程專精於基礎工程(基樁及連續壁等)。

從轉投資事業損益金額來看,貢獻損益最高者為品興營造,2022年約1,000萬,對於母公司影響不大,但也可以看出來自有營造廠的毛利都不會太好,這也是華固能維持高毛利的原因,另外中國子公司已逐漸淡出經營,透過減資將資金匯回台灣,公司核心還是以台灣推案為主。

股權結構

首先股東結構的部分,截至112Q1,外資持有18.15%,本土法人(政府+金融機構+其他法人)合計39.66%,個人佔42.18%,對比長虹數據外資10.9%、本土法人58.42%、個人30.1%,可以發現華固受到更多的外國基金青睞,以及個人投資者更多些,跟華固的殖利率較高有很大的關係。

華固董監持股長期維持在15%上下,比例偏低,但有時候公司派會藏在十大股東裡面,所以需要進一步看主要股東名單。

十大股東中屬於公司派的股份為13.88%(鐘山投資實質控制者為鐘董;新聯陽投資為公司長期股東,鐘董創立華固前曾在新聯陽任職;黃亦睿為董事),對比長虹公司派持有47%來說,股份仍偏低,若一般公司經營層如此低持股,恐怕會有經營權紛爭的問題,但華固目前團隊經營績效穩健,吸引大咖法人長期持有(名單中高達3家壽險公司及2間大摩代管基金專戶,再加長庚醫院合計持有13%股份),在法人支持下,要挑戰經營權也非易事。

獲利能力

每股盈餘(EPS)

華固近5年獲利除2018因工程延宕延後認列外,EPS都穩定在10元以上,在營建股中能穩定維持此高標的,華固說第二沒人敢說第一,營建股獲利王當之無愧,而在F4中,也只有長虹的獲利比較能夠跟上華固。

毛利率

營建股毛利率直接顯示公司對於直接成本(主要為土地取得費用及營造發包費用)的管控能力,華固近5年平均毛利率30.2%(2023Q1升至37.6%),在F4中略遜於長虹,而現在因營建成本高漲,30%已經是高標了,代表公司的推案在價格或成本管控具高度競爭力。

稅後淨利率

稅後淨利(營收-直接成本-間接成本-稅務費用)是身為股東最關心的數字之一,攸關股利配發金額,而稅後淨利率可簡單看出公司真實獲利能力,華固近5年平均稅後淨利率20.1%(2023Q1升至24.98%),在F4中排名第二,2022年雖有下滑,但2023年因產品組合廠辦較多預期會表現較佳。

股利政策

已連續配發股利23年,只有1年未填息,近4年平均現金股利發放率69.2%(2018超配未納入計算),在營建F4中高於長虹,低於遠雄及興富發。

華固會被視為存股族的熱門標的,除了平均殖利率8%的高息特色外,其在空窗年也能大方配息也是一大原因,在2018年EPS 3.12低潮下還是超配5元,今年3月總經理也喊出未來5年股利不低於5元的目標。

安全性分析

負債比率

華固負債比近5年落在50%-65%區間,多數年度都在60%以下,與遠雄及長虹一樣優異,表示自有資金充足,不會因為高額貸款利息稀釋獲利。

未分配盈餘

華固截至112Q1帳上擁有近136億的未分配盈餘,相當於4.9個股本,在F4之中居冠,在股利配發率如此高的情況下,仍有此驚人金額,實屬不易,若以資產報酬率角度來看此金額越高效益越低,但若以企業經營角度或者長投者來看,這筆錢進可攻(購地、還款降低利息)、退可守(加發股利)。此外法定盈餘也有40億,已經超過公司法規定的基本額上限,若有需要此筆金額也可使用。

籌碼穩定度

接著觀察千張大戶持股比例為46.15%(截至2023/6/9),比例從2020年初的55%一路下滑,股東人數則從1.7萬成長到2.9萬,大戶占比近期有回升的跡象,400張大戶持股走勢也與千張大戶相同,呈現下滑趨勢,對比長虹千張大戶比例穩定在60%以上,籌碼安定度稍弱些,但股價倒是沒有多少的波動,只能說大戶賣散戶撿,兩邊都開心XD。

建案資訊

華固的建案規畫已經到2029年,總銷金額達1413億元,已售金額約248億元(以112Q1合約負債37.3億推估),對照股本才27.6億,是非常恐怖的數字,尤其是2027年表定431億交屋,屆時EPS具有很大想像空間。

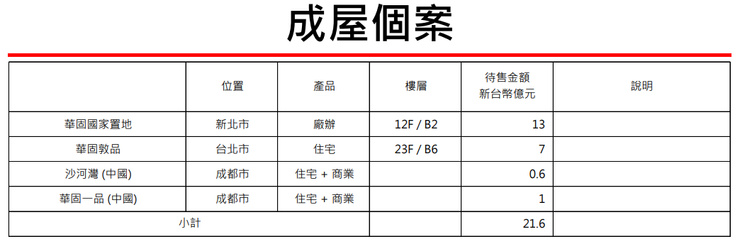

另外華固的產品推出常常都熱銷,帳上餘屋僅有21.6億的低水位。

投資評價

價值(未來獲利估算)

...

方式一:丁彥鈞老師「現金股利折現模型」(計算方法詳連結)

以此計算出華固的合理價格應為XX元,以2023/6/18收盤價91計算潛在漲幅XX%。...

方式二:薯叔「歷史高低價懶人法」

...潛在漲幅XX%...

方法三:平均殖利率法

...

薯叔觀點

本篇文章從基本面分析華固的未來潛力,綜整一下重點以及個人觀點如下:

- 華固近5年平均毛利率近...

- 董監持股(含公司派)持股...

- 股利政策穩定,近4年配發率...

- 2023-2029年總推案金額1413億...

- ...

- ...

「營建薯-薯叔價值投資」專題文章內容來源為內政部實價登錄及公開資訊觀測站等公開網站、新聞及財報,並加上個人主觀意見,旨在分享個人投資心路歷程,非作為投資或進出場建議。