閱讀說明: 本站法說會逐字稿,都是工作之餘,額外花時間心力所整理,希望分享更全面資訊給投資人,也歡迎讀者小額回饋、贊助,對我來說都是很大的鼓勵,也給我更多動力做下去。部分公司雖非熱門股,卻有助於觀察產業概況。

以下為法說會內容,建議至公開資訊觀測站下載簡報搭配文字服用,效果更佳:我們為什麼現在可以選擇比較多的指數連結船?當然不是因為我們不喜歡穩定現金流,其實以前我們為什麼不動長約,因為我們需要穩定現金流。

備註:本次法說會因線上會議影音技術問題關係,部分內容並未完整記錄。

本次法說會五大重點:

- 營運概況:2023 年營收、毛利率、稅後淨利皆大幅衰退。不過從 23M12 開始營收即見復甦跡象,今年累計前 2 月營收更出現 +31.3% 年增率,運價也回溫至 2021~ 2022 年水準,淡季不淡。

- 產品組合:公司 63% 船舶來自於指數連結長約,可享受運價漲幅獲利,但也承擔較高波動,貢獻約七 ~ 八成營收。船舶方面,以 Panamax 以下的中小型船為主。

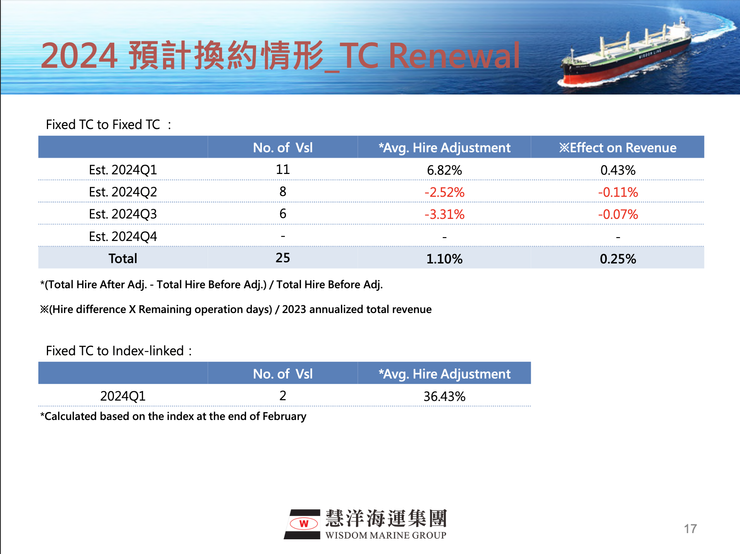

- 船舶換約:2023 年共有 19 艘船換約,其中 8 艘從固定約換為指數連結長約,租金平均上漲 35.13%,若今年運價上揚,有助持續改善獲利結構。不過 2024 年船舶換約較少,有 25 艘皆為固定約換新,估租金小幅上漲 1.1%;1 艘固定換指數,租金估成長 36.43%。

- 產業需求:需求面來看,中國出現原物料補貨潮,但目前需等其固定投資回溫,才能確認是否為長期趨勢。另外紅海危機尚未解決,仍將有利於船舶繞道,增加運輸需求。若年終後聯準會降息,也將會有利於製造業重啟投資。

- 產業供給:目前新船訂單占比上升,可能成為供給增加隱憂。不過由於同時存在歐盟碳稅、老舊船汰換、CII 及 EEXI 等法規壓抑,目前供給尚不需過度擔憂。

法說內容 + 自行摘要

回顧 2023 年整體營運表現,以公開資訊站數據來看,全年營收 170 億台幣(前 249 億台幣,年減 -31.8%);毛利率 21.4%(前 47%,年減 -25.6 個百分點);EPS 4.38 元(前 14.16 元,年減 -9.78 元)。雖然較去年大幅衰退,但在船隊擴張下,整體表現仍略優於疫情前的 2019 年水準。

船隊部分,慧洋從海岬型大船至 Small Handy 的小船皆有佈局,不過整體仍以中小型船為主。規模則是台灣散裝航運業者中最大、船型最齊全。

公司 85% 營收來自長約,其中長約當中又以指數連結為主。相較於部分船東簽訂長年固定租金合約,指數連結船舶較容易賺取運價上漲收益,當然同時也承擔市場波動風險。

公司目前指數連結船舶數來到 84 艘,佔船舶總數 63%,佔整體營收估約七至八成。以下為公司說法:現在我們船隊變大、公司承擔能力變強,所以就算市場起起落落,公司承擔能力變強,因為其實每一個船舶合約大部分是三個月要付齊頭款,以前這對船東說,財務負擔是最重要的一件事情。現在我們沒問題。

另一個原因是現在市場變化,租家也比較喜歡這種,以前像日本租家他們就喜歡做固定的,能見度很好,但是現在合約型基本上幾乎絕跡了,可能日本國內,要三年以上、定期租約,已經相當少。所以我覺得市場的變化跟我們財務狀況的變化,都是讓我們採取更多指數連結的原因。

自營船隊方面,以小型船為主,目前佔比、毛利率皆低。主要不是獲利考量,而是為確保公司維持與市場即時連結、在空窗期自營船舶的能力,更多是戰略考量。以下公司說法:

Q:右上角 9702 是實際的數字?

我們自營船隊的價格沒那麼高,目前 11 艘,自營團隊主要是 handy 和 small handy,後者特別多。但這幾年價格沒那麼好,而且它沒有指數,因為它的內涵差異很大。

我們會叫它 small handy 是因為它的載重噸數低於 28000,但下面還有很多細分類,不像大型船很單純。所以用 BHSI 是做為參考,大部分 small handy 是低於此數字的。

營收方面,目前沒有特別切分指數連結和自營船隊,因為前者易受運價影響,無法輕易區分。如果要做這個區分的話,坦白講都要兩三年的時間才有辦法累積出資料,這個要跟大家抱歉的,所以我們目前沒有一個很清楚的資料,只能用船數大約去做推估而已。

目前推估,指數連結船舶佔整體營收約七成到八成左右。如果噸數和艘數,2 月指數連結 84 艘,除以 133,大約 63%。

其實自營船舶過去幾年曾經有虧錢,營收裡面自營船並不是非常重要,但是我們一直有做,主要希望我們一直有跟市場第一線保持連接的能力,所以如果有需要的時候,我們可以把船舶丟自營。

因為有一些船東他們是沒有自營船的能力的,他非租給別人不可。我們希望如果船舶在換約期間、需要短期間自營,我們是有這個能力的。但對財務挹注不是很大。

新船方面,我們跟別人其他的散裝航運不太一樣的地方,在於我們一直都有新船。我們投資新船,除了促進船隊的汰舊換新以外,一般來講新船獲利率也會比較好,因為效率比較高,租家願意用比較高一點的費用來租。

所以這個是我們2023年交的船舶,因為一些細節我們也不方便把每艘船實際上平均租金寫出來,因為很多都是跟指數連接的。但是我們把這幾條船截出來之後,他平均的公司毛利率是48.68%,所以顯然是比我們整體船隊好。

當然也是因為我們 2023 年的新船都比較便宜,過去都在市場低價的時候買的。2024年,我們大概只有 4 條新船,目前估計整體毛利率大概在46%左右。

如果各位有註意,可能看到我們 2024 年、2025 年相對來講交船是比較少的,這個原因主要是因為大約3年前。交船通常是提前三到四年訂船。當時2021的時候,剛好在疫情當中,第一個是船公司對現金流會比較需要小心一點;第二個也是因為當時貨櫃很好,很多船廠都去造貨櫃船,這也導致我們這兩年新船少,最新造船計劃,很可能都到2026、2027去了。

我們除了新船以外,還有一個重要我們目前現有船換約,因為我們往常都會跟投資人報告,以前在我們採取固定租約為主的時候,換約情形就比較重要,但目前因為大部分都指數連結,就沒有什麼換約的問題,因為根本不會特別過期,而且他也是隨著市場去調整,所以沒有什麼標明換約的問題。

目前這些有換約船舶裡面,2023年總共換了11艘船,租金平均稍微上漲了一點點,大概是3.4%。有一些是過去是固定租約的,fix TC的換到指數連結,這種船有8艘,平均租金就上漲 35%。所以你看固定換固定的是3.4%,固定換指數的營收增加35%。

所以整體來講,現在的市場可能對於指數連接船,獲利率還是不錯。所以我們覺得這是不錯的方向。但是如果全部指數連接,當然風險相對來說比較大一些,還是會有適當的比例。

到2024年,我們目前看到到期的船可能有25艘。如果整體來看,我們平均租金調整,我們認為會稍微上漲一些,大概在1.1%左右。Q2、Q3會往下掉,不是因為我們覺得景氣會很差,因為剛好這時候有些過去相對來講比較高的租金,換約如果以固定狀況來看,可能會略微低一些。

第二個原因是,因為我們去年底編預算的時候,還沒有看到今年2月淡季不淡的狀況,所以我們認為以目前的情況來看,這邊應該是還有上修的空間,今年應該是還可以再有些調整。

營收方面有人詢問,VC(論程租船)有一點,但占比不到1%。我們財報有運費收入、短約收入、長約收入。運費收入很少,因為其實我們就算是短約,有很多也會走TCT的。所以各位看到我們剛剛說自營船隊有13艘,怎麼運費收入這麼少?因為有一些在航次期租,所以這也是會有的

我想針對於整個航運產業概況,第一個是中國的房地產債務危機跟整體經濟表現,其實中國在21世紀開始興起之後,就帶動散裝的super cycle,原物料進口非常大,它一直是對於散裝航運而言很重要的國家。但是在疫情結束之後,本來大家期待有個解封行情,結果沒有,反而碰到很多房地產的問題等等,所以造成它的固定投資下降,製造業又外移等等問題,這些對中國進口是一個不利因素。

所以我想去年2023年,本來基本面看起來也不錯,但是實際上市場表現不如預期,我想中國因素有部分的造成這個原因,所以這是一個短期內會影響散裝航運市場重要的原因。其實今年2月的淡季不淡,一定程度來講,其實是中國進口原物料的量還不少,不管是煤礦、鐵礦都還不錯,跟去年比。所以可能跟今年淡季不淡有一些關係,但這個部分未來是不會持續?中國經濟會走向樂觀,還是只是短期的庫存調整?目前還言之過早。

俄烏戰爭方面,已經打一段時間了,我想市場已經慢慢比較調整到習慣這樣的問題;以哈戰爭最近大家會比較注意的就是紅海問題,紅海問題其實現在是越來越劇烈,現在開始也是有人死掉等等,所以很多大型船商已經會繞路。我們的船原則上也是會盡量避免紅海,除非實在是沒辦法,但現在應該是很少。

應該這樣講,就契約而言,我們並沒有很正當的理由說我們一定不去,這要談判的。但是大部分我們的合作租家,因為他們也很在意這種國際名聲,所以也盡量避免,所以目前來講,紅海我們會繞道的,當大家都繞道的時候,其實對於船舶需求是提高的。所以以哈戰爭對於散裝航運不是壞事,但對於 Tanker 他們如果是載運原油的話,可能要從阿拉伯半島這裡,如果要運送到鹿特丹,所以就變成要比例來講,繞路的比例就會比較提高。 Tanker 跟貨櫃船影響可能比例上會比較大,散裝都有可能,當然海岬型比較少一些。

除了戰爭的因素以外,未來物價還有貨幣政策也是很重要,2023年或22年的升息降溫,其實我想對 2023 年的景氣也有一定程度的影響。因為這個利率從2022年一直往上走,其實對於很多投資案件是一個壞消息,因為整個財務成本都會增加很高,所以我想貨幣政策的變動,對散裝航運的也會有一定程度影響,因為散裝航運很多原物料,都是跟投資或者是製造有關,所以有些東西當然一定在,比如說穀物,它不會因為利息高或低就載或不載。但如果是牽扯到固定資本形成的話,我想貨幣政策利率就會有比較大的影響。

第五個因素是新造船訂單部分,過去之前好長一段時間散裝造船少,但這段時間觀察,散裝航運訂單也有些增加,對於產業供需也會帶來影響。

最後部分僅為個人摘要:目前散裝運價基本上回歸至 2021、2022 年表現較佳水準,按照過往經驗,若 3 月後迎來南美穀物出貨旺季,有望再小幅推升運價。惟須留意中國原物料拉貨是否為短期現象,亦或是中期復甦。

最後幾張聚焦在船舶供給市況。過去一年,市場普遍認為散裝船訂單、新增供給皆明顯低於貨櫃船,然而觀察數據發現,目前新訂單佔總船數比例出現明顯回升,又以小型船新訂單增加最顯著,甚至高於過去五年平均;但同時有待汰換的 20 年以上舊船也相對高。

不過需留意是,儘管新船訂單占比有上升,但同時間, 20 年以上舊船、歐盟碳稅今年上路、EEXI 及 CII 等環保法規,將有助加速舊船汰換的速度,供給增加幅度有望被抵消。

從拆船市況來看,以載重噸位計算,大型船的拆船速度優於 2023 年,其他小型船的供給淘汰速度則較低。

最後是相關環保法規,僅放上供參: