所得稅法第17條第1項第2款第2目之5規定:

購屋借款利息:納稅義務人、配偶及受扶養親屬購買自用住宅,向金融機構借款所支付之利息,其每一申報戶每年扣除數額以三十萬元為限。但申報有儲蓄投資特別扣除額者,其申報之儲蓄投資特別扣除金額,應在上項購屋借款利息中減除;納稅義務人依上述規定扣除購屋借款利息者,以一屋為限。

所得稅法第17條第1項第2款第2目之6規定:

房屋租金支出:納稅義務人、配偶及受扶養直系親屬在中華民國境內租屋供自住且非供營業或執行業務使用者,其所支付之租金,每一申報戶每年扣除數額以十二萬元為限。但申報有購屋借款利息者,不得扣除。

法令有規定有申報購屋借款利息就不得扣除房屋租金支出

購屋借款利息與房屋租金支出兩項扣除額只要同年度支出期間不重疊,仍可以申報扣除額

納稅義務人在同一課稅年度不同期間發生購屋自住及租屋自住事實,購屋借款利息與房屋租金支出,若分別符合列舉扣除要件,只要費用支出期間不重複,可以按照費用支出期間占整年比例來分別計算扣除限額

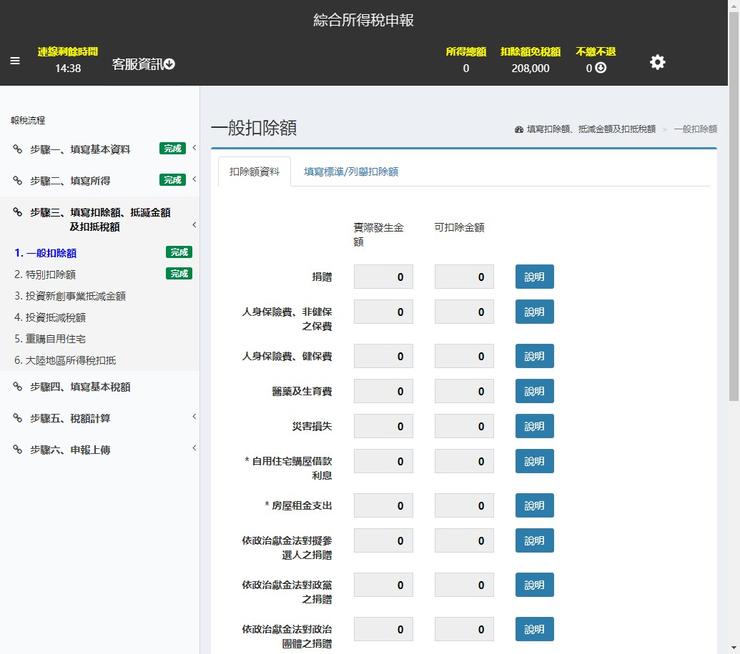

購屋借款利息與房屋租金支出如何同年度認列算給你看

舉例來說甲在111年1月至6月在我國租屋自住且無營業使用,房屋租金共為12萬元,可按比例認列6萬元房屋租金支出扣除額(每年扣除上限12萬元*6/12個月=6萬元);當年購買自住房地產生購屋借款利息金額共20萬元(7月至12月,假設無儲蓄投資特別扣除額),可按比例認列15萬元自用住宅購屋借款利息扣除額(每年扣除上限30萬元*6/12個月=15萬元),則A君可申報列舉扣除該不重複期間之房屋租金支出6萬元及自用住宅購屋借款利息15萬元

如果列舉扣除購屋借款利息及房屋租金支出時,應符合的條件及應檢附資料整理如下

要留意兩種扣除額對於受扶養親屬及受扶養直系親屬有不同規定

- 列舉購屋借款利息:

- 以納稅義務人、配偶或受扶養親屬名義登記為其所有。

- 納稅義務人、配偶及受扶養親屬於課稅年度在該地址辦竣戶籍登記,且無出租、供營業或執行業務使用者。

- 取具向金融機構辦理房屋購置貸款所支付當年度利息單據(納稅義務人依規定查詢扣除額資料,並依所查資料申報自用住宅購屋借款利息者,可免檢附該繳費單據)。

- 列舉房屋租金支出:

- 承租房屋的租賃契約書及支付租金的付款證明影本(如:出租人簽收的收據、自動櫃員機轉帳交易明細表或匯款證明)。

- 納稅義務人、配偶及受扶養直系親屬在課稅年度於承租地址辦竣戶籍登記的證明,或納稅義務人載明承租的房屋於課稅年度內係供自住且非供營業或執行業務使用的切結書。